01

暂估的成本一直没票怎么办?

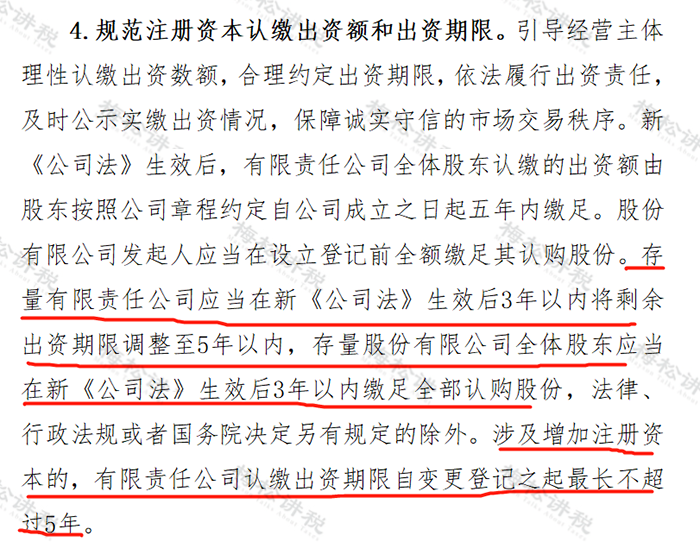

近日,北京市市场监管总局发布了《关于全面开展促进经营主体高质量发展登记试点工作的意见(征求意见稿)》。

其中,有一条对存量公司注册资本的认缴作出了具体的规定:

1、存量有限责任公司应当在新《公司法》生效后3年以内将剩余出资期限调整至5年以内;

2、存量股份有限公司全体股东应当在新《公司法》生效后3年以内缴足全部认购股份;

3、涉及增加注册资本的,有限责任公司认缴出资期限自变更登记之日起最长不超过5年。

注意,该文件只是《征求意见稿》,并不是最终的文件,大家谨慎参考~

北京的此次《征求意见稿》,是自新《公司法》出台后发布的首个专门针对存量公司注册资本认缴期限的明确规定,给大家关于存量公司的疑问透露了一点信号,之所以还是《征求意见稿》,可能也是想看看市场的反应。

大家觉得这份文件的规定合理吗?有意见的话也可以积极反馈~

![]()

附:征求意见稿全文下载地址:

https://scjgj.beijing.gov.cn/hdjl/myzj/ywgzyjzj/202401/t20240116_3536998.html

关于注册资本的知识,今天小编就再跟大家唠叨唠叨!

02

暂估成本最晚什么时候回票?

如何税前扣除?

税务局回复!

税局回复:

根据《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)文件第六条规定,关于企业提供有效凭证时间问题。企业当年度实际发生的相关成本、费用,由于各种原因未能及时取得该成本、费用的有效凭证,企业在预缴季度所得税时,可暂按账面发生金额进行核算;但在汇算清缴时,应补充提供该成本、费用的有效凭证。

根据《国家税务总局关于企业所得税应纳税所得额若干税务处理问题的公告》(国家税务总局公告2012年第15号)文件第六条规定,关于以前年度发生应扣未扣支出的税务处理问题。根据《中华人民共和国税收征收管理法》的有关规定,对企业发现以前年度实际发生的、按照税收规定应在企业所得税前扣除而未扣除或者少扣除的支出,企业做出专项申报及说明后,准予追补至该项目发生年度计算扣除,但追补确认期限不得超过5年。企业由于上述原因多缴的企业所得税税款,可以在追补确认年度企业所得税应纳税款中抵扣,不足抵扣的,可以向以后年度递延抵扣或申请退税。

关于暂估成本的税前扣除问题,遵循以下几点:

(1)如果暂估对企业当年的会计损益没有影响,比如12月份暂估了一批原材料和商品,就暂时不涉及到税前扣除,也不涉及在企业所得税汇算清缴时做纳税调整。

(2)如果暂估对当年的会计损益产生了影响,在季度预缴申报时,可以按照会计核算的暂估数进行税前扣除。

(3)需要发票作为税前扣除凭证的暂估入账,只要在次年5月31日前收到了发票,就不影响税前扣除。

(4)不需要发票作为税前扣除凭证的暂估入账,但是需要实际支付的,比如上年度计提的工资和年终奖等,只要在次年5月31日前实际支付(发放),就不影响税前扣除。

03

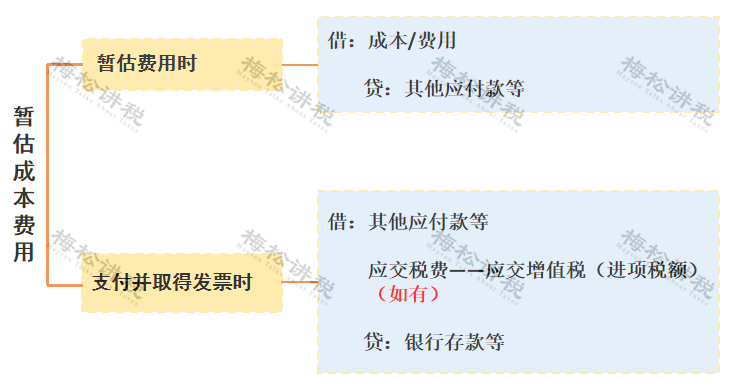

暂估入账税务上应该怎么处理?

会计上做了暂估入账,但由于发票没有取得,税务并不认可,于是就产生了税会差异,那么暂估入账在税务上究竟该如何处理呢?

小编整理了关于暂估入账的几个常见税务问题:

问题一:暂估入账金额是否包含增值税进项税额?

1、一般纳税人

财会〔2016〕22号规定:“一般纳税人购进的货物等已到达并验收入库,但尚未收到增值税扣税凭证并未付款的,应在月末按货物清单或相关合同协议上的价格暂估入账,不需要将增值税的进项税额暂估入账。”

也就是说,一般纳税人暂估入账的金额不包含增进项税额。

2、小规模纳税人

由于小规模纳税人不得抵扣增值税进项税额,故其购进货物相关的进项税额应当计入货物的成本价。

所以,小规模纳税人暂估入账的金额中应当包含增值税进项税额。

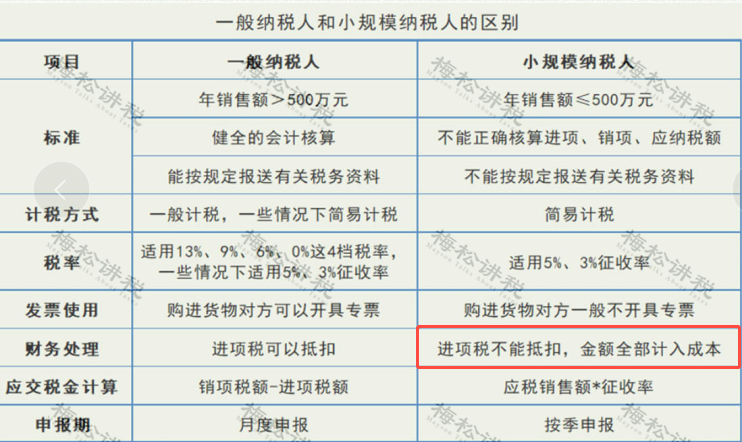

一般纳税人与小规模纳税人的区别:

问题二:企业所得税预缴申报时,暂估入账的成本费用可以税前扣除吗?

税总公告2011年第34号第六条规定:

“企业当年度实际发生的相关成本、费用,由于各种原因未能及时取得该成本、费用的有效凭证,企业在预缴季度所得税时,可暂按账面发生金额进行核算;但在汇算清缴时,应补充提供该成本、费用的有效凭证。”

划重点!!!

(1) 已实际发生的成本费用可以扣除,未实际发生的不得扣除;

(2) 暂按账面发生金额扣除;

(3)在汇算清缴时,应补充提供发票。

因此,在企业所得税预缴申报环节,暂估入账成本费用是可以在税前扣除的。

那么,如果能合理利用这一点,可以避免后期多缴纳税款的情况发生。

问题三:企业所得税汇算清缴时,暂估入账的成本费用可以税前扣除么?

1、已实际发生的成本费用

在企业所得税汇算清缴期结束前取得发票的,可以在发生的当年税前扣除;在企业所得税汇算清缴期结束前未能取得发票的,不得在当年税前扣除。

2、未实际发生的成本费用

一律不得税前扣除!

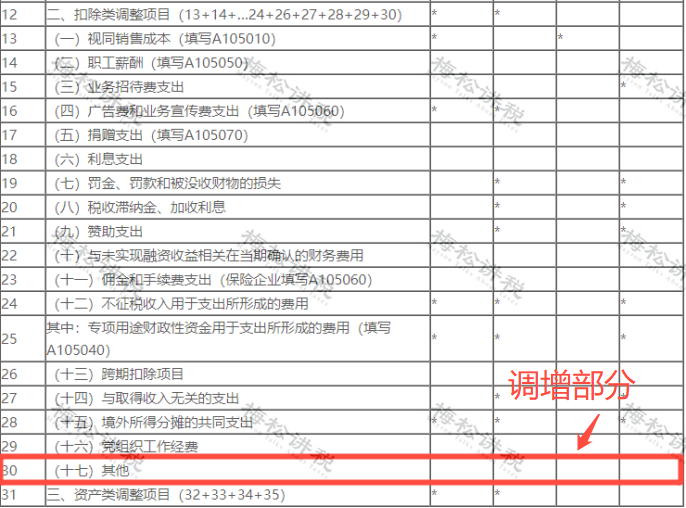

3、纳税申报表填列

问题四:取得以前年度暂估成本费用的发票,该如何处理?

税总公告2012年第15号第六条规定:

“对企业发现以前年度实际发生的、按照税收规定应在企业所得税前扣除而未扣除或者少扣除的支出,企业做出专项申报及说明后,准予追补至该项目发生年度计算扣除,但追补确认期限不得超过5年。企业由于上述原因多缴的企业所得税税款,可以在追补确认年度企业所得税应纳税款中抵扣,不足抵扣的,可以向以后年度递延抵扣或申请退税。”

从上述文件中可以得出结论:

(1)取得以前年度暂估成本费用的发票,可以追溯到发生年度扣除,但追补期不得超过5年;

(2)如追补年度企业所得税应纳税款不足抵扣的,可以向以后年度递延抵扣或申请退税。